|

МИРОВОЙ РЫНОК

От прямого счета - к обратному *

Эволюция формулы ценообразования

|

Андрей

КОНОПЛЯНИК,

доктор

экономических наук |

На первых трех рассматриваемых нами этапах функционирования

рынка ценообразование строилось по принципу «от производителя - к

потребителю», то есть путем прямого сложения цен по стадиям

технологической цепочки на пути от производителя к потребителю. Цена

CIF была функцией цены FOB. Но в пределах этих трех этапов в

расчетах цены CIF в рамках доминирующей на рынке формулы

ценообразования фигурировали как реальные, так и фиктивные параметры.

Однобазовая система цен

До 1947 г. действовала так называемая однобазовая система цен,

при которой цены рассчитывались по формуле «залив плюс фрахт». Если

быть более точным - то по формуле «Мексиканский залив плюс фиктивный

фрахт» (см. таблицу) в соответствии с Ачнакаррским соглашением о

создании Международного нефтяного картеля, заключенным основными

международными нефтяными компаниями в 1928 г.

|

Эволюция формулы

ценообразования на мировом рынке

нефти |

|

Периоды,

кто

устанавливает цену |

Формула

цены |

| До

1947 г., МНК |

Ц

CIF = Ц FOB/МЗ + Ф ф/МЗ |

| 1947-1971 гг., МНК |

К

западу от нейтральной точки: Ц CIF = Ц

FOB/МЗ + Ф р/МЗ

К востоку от нейтральной точки:

Ц CIF = Ц FOB/МЗ + Ф

р/ПЗ |

| 1971-1986 гг., ОПЕК |

Ц

CIF = Ц FOB/ОПЕК-ооц + Ф

р/ОПЕК |

| После

1986 г., биржа |

ЦCIF = Биржевые котировки

Ц

FOB (встр.) = Ц CIF/бирж. Ф р

|

| И с т о ч н и к: составлено

автором |

Ачнакаррское соглашение предусматривало закрепление за каждой

компанией определенной квоты продаж на том или ином рынке за

пределами США. Центральным элементом этого картельного соглашения

был механизм повышения рентабельности нефтяных операций компаний МНК

за счет установления единой формулы образования цены реализации

нефти у покупателей за пределами США. Она определялась как цена

нефти Мексиканского побережья США плюс действующие фрахтовые ставки

от этого побережья до порта доставки товара вне зависимости от того,

откуда фактически осуществлялись физические поставки нефти.

При этом в соответствии с соглашением физические поставки нефти

на тот или иной рынок за пределами США должны были осуществляться

каждой компанией в пределах выделенной ей квоты из ближайшего к

этому рынку района нефтедобычи. При такой системе ценообразования

для покупателя не имело никакого значения, откуда фактически

поступала нефть. Если ему можно было поставлять нефть с

месторождений, расположенных ближе Мексиканского залива, вся

экономия (как на издержках добычи, так и на издержках

транспортировки) доставалась компаниям-участницам картеля (см. рис.1).

|

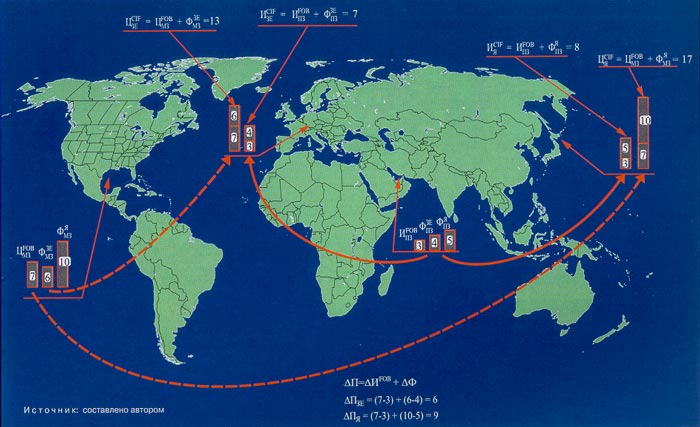

Рис. 1. Механизм

действия «однобазовой системы цен» на мировом рынке нефти в

период 1928-1947 гг.

(все цифры в условных

единицах) |

|

Действие Ачнакаррского соглашения не распространялось на

американский внутренний рынок, дабы избежать нарушения американского

антитрестовского законодательства. Однако, в соответствии с законом

США Вэбба-Померена 1918 г., американским компаниям разрешалось

действовать за рубежом методами, запрещенными для применения на

внутреннем рынке антимонопольным законодательством.

Заключив картельное Ачнакаррское соглашение, крупнейшие нефтяные

компании заблокировали цены на нефть, обеспечив тем самым

постепенное возрастание своей прибыли благодаря открытию в это время

новых дешевых месторождений на Ближнем и Среднем Востоке. Кроме

того, они всеми способами препятствовали вступлению на нефтяной

рынок новых продавцов, которые в результате снижения издержек

оказались бы в очень выгодной позиции и могли бы, сохраняя

рентабельность своих операций, проводить демпинговую политику по

отношению к компаниям картеля.

Таким образом, цена CIF в любой точке земного шара определялась в

тот период так, как если бы эта нефть была добыта в США и,

соответственно, поставлена покупателю из района Мексиканского

залива. Например, заправляясь во время второй мировой войны в

Абадане, в глубине Персидского залива, американский и британский

флоты должны были платить за бункеровку судов цену, равную цене

мазута FOB Техасские порты США плюс надбавку за ее фиктивную

доставку из Мексиканского залива до Абадана.

В это время на долю американского экспорта приходилось около

трети всей нефти, потребляемой за пределами США. Поэтому

Ачнакаррское соглашение и закон Вэбба-Померена защищали интересы как

крупных, так и мелких американских производителей. В стране

действовало множество мелких нефтедобывающих компаний, издержки

добычи у которых были маржинально высоки. В стремлении под держивать

уровень конкуренции на внутреннем рынке американское правительство

проводило политику защиты независимых национальных производителей,

устанавливая такой уровень внутренних цен, который обеспечивал бы

этим мелким компаниям приемлемую рентабельность.

Поэтому закрепление в качестве ценообразующей формулы «залив плюс

фрахт» давало возможность мелким и средним независимым американским

нефтяным компаниям сохранять свой бизнес, а крупным международным

нефтяным корпорациям - получать сверхприбыли как за счет разницы в

издержках (между маржинально высокими издержками добычи американской

нефти и низкими издержками добычи ближневосточной и другой

«зарубежной» нефти, добываемой американскими компаниями в рамках

концессионных соглашений с развивающимися странами и поставляемой на

рынки развитых стран), так и за счет разницы в транспортных расходах

(между высокими фиктивными издержками транспортировки из района

Мексиканского залива и более низкими реальными издержками

транспортировки из ближайшего к месту потребления района добычи).

Двухбазовая система цен

После войны американские и английские административные

расследования заставили изменить систему расчета цен «залив плюс

фрахт». В 1947 г. компании МНК признали Персидский залив в качестве

второй базы для расчета цен, приравняв, таким образом, цены FOB

Мексиканский залив к ценам FOB Персидский залив и устранив

призрачные затраты на перевозку нефти от Мексиканского залива к

Персидскому. В действие вступила так называемая двухбазовая система

цен, при которой фрахтовые ставки рассчитывались или от

Мексиканского, или от Персидского залива, но в обоих случаях

исходной была цена нефти FOB Мексиканский залив (см. таблицу).

В этой новой системе ценообразования присваиваемая компаниями

рента сократилась на сумму, равную затратам на воображаемую

перевозку, но разница между маржинально низкими издержками добычи

нефти в районе Персидского залива и маржинально высокими издержками

в США, определяющими уровень мировых цен на нефть, сохранилась.

Через механизм трансфертных цен компании выводили эту сверхприбыль

из-под налогообложения ближневосточных стран и фиксировали ее в

своих «центрах прибыли». Действующую в это время формулу

ценообразования можно было бы охарактеризовать как «два залива плюс

фрахт», но более точным будет иное определение: «залив плюс два

фрахта».

При «двухбазовой системе цен», формирующейся на основе двух

центров доставки, появилась так называемая нейтральная точка, в

которой цена нефти, доставленной из двух заливов, становилась

одинаковой. Поначалу эта точка оказалась расположенной в Средиземном

море, по соседству с Мальтой. Все страны к востоку от нее снабжались

из района Ближнего Востока, а расположенные западнее - из района

Мексиканского залива и Венесуэлы (см. рис. 2).

|

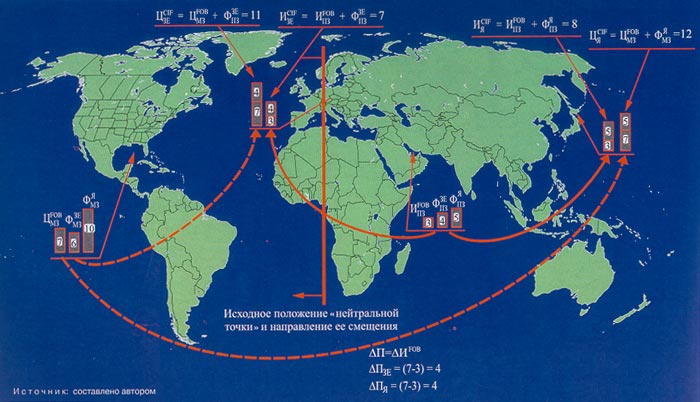

Рис. 2. Механизм

действия «двухбазовой системы цен» на мировом рынке нефти в

период 1947-1971 гг.

(все цифры в условных

единицах) |

|

Чтобы поднять объем добычи нефти на Ближнем Востоке и увеличить

тем самым массу своих прибылей, компании МНК должны были превратить

Европу в зону, заинтересованную в нефтеснабжении исключительно с

Ближнего Востока. Это удалось сделать, опустив цены на

ближневосточную нефть ниже уровня FOB Мексиканский залив (что вполне

позволял запас сверхприбыли, равный разнице в издержках добычи в США

и на Ближнем Востоке) и тем самым сдвинув «нейтральную точку» из

района Средиземноморья дальше на запад.

Эти действия вполне вписывались в американскую «Программу

восстановления Европы» (известную как «План Маршалла»), озвученную

как раз в июне 1947 г. Европа в то время испытывала жесточайший

энергетический кризис. В послевоенной, тогда по преимуществу

угольной, Европе ощущалась нехватка угледобывающих мощностей,

производительность была низкой, дисциплина слабой, во многих

профсоюзах горняков доминировали коммунисты. В этих условиях нефть

стала частью решения проблемы - она должна была вытеснить уголь в

промышленности и электроэнергетике. Без нефти «План Маршалла» был бы

мертв.

Однако рост поставок нефти в Европу привел к росту затрат на ее

покупку. Примерно половина импортируемой нефти поставлялась

американскими компаниями и подлежала оплате в долларах. Для

большинства европейских стран нефть была крупнейшей расходной

статьей бюджета. Примерно 20% «Плана Маршалла» должно было уйти на

оплату нефтяных поставок. Получалось, что американское государство

напрямую субсидировало американские нефтяные компании. В этих

условиях государственные органы стран-импортеров развернули борьбу

за снижение цен на ближневосточную нефть в целях сокращения своих

бюджетных расходов.

Векторы интересов крупнейших нефтяных компаний и государственных

органов Европы и Америки совпали, и это привело к прекращению

действия Ачнакаррского соглашения.

Установление - для завоевания Европы - цен ближневосточной нефти

ниже уровня FOB Мексиканский залив привело к естественному

стремлению компаний МНК проникнуть с ближневосточной нефтью на

американский рынок для дальнейшего наращивания сверхприбылей.

Продолжение снижения цен привело в итоге к перемещению «нейтральной

точки» на восточное побережье США. В 1949 г. основные нефтяные

компании решили признать Нью-Йорк в качестве единой базы для расчета

цен на нефть независимо от места ее добычи. В этом городе и

находилась «нейтральная точка» вплоть до начала 70-х годов.

Ценообразование на базе цен ОПЕК

В 1971-1986 гг., когда ценообразование осуществлялось на базе

официальных отпускных цен ОПЕК, основной ценообразующей формулой

стала «Персидский залив плюс реальный фрахт» (см. таблицу).

После относительно безрезультатного первого десятилетия

существования ОПЕК (образована в 1960 г.) эта организация выступила

инициатором пересмотра в сторону повышения как уровня официальных

(справочных) цен на нефть, так и доли в прибылях и собственности в

соглашениях с основными международными нефтяными компаниями.

Состоявшаяся в декабре 1970 г. Конференция ОПЕК объявила о

готовности, в случае неудачи переговоров с компаниями, перейти к

установлению цен своим решением в одностороннем порядке. Сначала в

1971 г. (переговоры в Тегеране и Триполи), затем в 1972 г.

(переговоры в Женеве) ОПЕК добивалась удовлетворения своих

требований за счет нефтяных компаний.

В октябре 1973 г. представители арабских неф теэкспортирующих

государств вели в Вене очередные переговоры с главными

международными нефтяными компаниями об уровне цен на нефть. Известие

о начале военных действий сделало арабские страны более решительными

в своих требованиях на переговорах. Но эта решительность

натолкнулась на встречную непреклонность нефтяных монополий. И

переговоры провалились.

Тогда на заседании в Кувейте 16 октября 1973 г. шесть основных

нефтеэкспортирующих государств Персидского залива приняли решение

впредь устанавливать цены каждой страной в индивидуальном порядке

без консультаций с главными нефтяными компаниями. С этого момента

ценовые ориентиры стал устанавливать рынок разовых сделок, движимый

поначалу паническими настроениями покупателей, связанными с

ожиданиями физической нехватки предложения.

Арабский бойкот на поставки нефти в США и Нидерланды (где

расположен крупнейший Роттердамский порт с его нефтехранилищами -

основной перераспределительный центр нефтеснабжения Западной Европы

и центр физической торговли ею в этом регионе) подхлестнул

возникновение на рынке панических настроений, что привело к

готовности ряда покупателей платить за нефть абсолютно запредельную

по тем временам цену. Эта готовность опиралась в значительной

степени на резко возросшую к тому времени зависимость импортеров от

поставок нефти странами ОПЕК (в США доля импорта нефти достигала 1/3

потребления, причем в основном из арабских стран).

В начале декабря 1973 г. Иран «проверил» рынок, устроив нефтяной

аукцион. Несколько сравнительно мелких нефтяных компаний предложили

цену 16-18 долларов за баррель нефти с издержками добычи менее 1

доллара за баррель, продававшуюся совсем недавно не дороже 5

долларов за баррель. Цены на более качественную ливийскую и

нигерийскую нефть достигали 20 долларов за баррель. При таких

совершенно очевидных признаках паники среди покупателей ОПЕК на

Тегеранском совещании 22-23 декабря 1973 г. установила цену на

уровне 11,65 доллара за баррель. Эта цена сохранилась даже после

отмены арабского нефтяного эмбарго в начале 1974 г. Вторая волна

повышения цен развивалась по аналогичному сценарию, когда вслед за

революцией в Иране и растущей паникой среди покупателей последовал

более чем двукратный рост цен.

Таким образом, на этом этапе развития рынка формула

ценообразования определялась странами ОПЕК, отчасти воспроизводя - в

зеркальном отображении - ситуацию предыдущих лет, когда цены FOB

определялись маржинальными техническими издержками добычи в США. На

этом этапе цена CIF у покупателя определялась по похожей на период

до 1947 г. формуле «залив плюс фрахт», однако на сей раз «залив» в

этой формуле был уже не Мексиканский, а Персидский, фрахт - вполне

реальный, а цены FOB определялись взлетевшим вверх уровнем

официальных отпускных цен ОПЕК, львиную долю в которых составляли не

технические издержки (как в случае с США на предыдущих этапах

развития рынка), а введенные странами ОПЕК налоговые отчисления.

Устанавливая за счет повышенных налоговых отчислений новые уровни

своих официальных отпускных цен, страны ОПЕК ориентировались на

оценки маржинальных издержек ее производства: при добыче в

труднодоступных районах, при разработке тяжелой и высоковязкой

нефти, при полу чении искусственных ее аналогов из битуминозных

песчаников и горючих сланцев. Поэтому поставщики из других, помимо

стран ОПЕК, районов добычи, вычитая из полученной таким образом цены

CIF свои фактические расходы, связанные с транспортировкой, получали

величину сверхприбыли, определяемую разницей между официальными

отпускными ценами ОПЕК и ценами FOB этих поставщиков.

Биржевая система цен

В настоящее время (начиная с декабря 1985 г., как было отмечено

выше) ценообразование происходит не по принципу «цена FOB плюс

фрахт», а на основе цены CIF, устанавливаемой на бирже как

равновесная (отражающая настроение рынка на каждый конкретный момент

времени) цена спроса и предложения. Таким образом, принцип

формирования цены сменился: вместо прямого сложения цен по стадиям

технологической цепочки от производителя к потребителю, происходит

исчисление цены FOB по принципу расчета «встречной цены», то есть

обратным счетом от цены CIF, из которой вычитаются все издержки,

связанные с доставкой добытой нефти на рынок.

Конкурентоспособность той или иной нефти определяется сегодня по

формуле встречной цены, исходя из того, как на бирже (три основные

биржи - Нью-Йорк, Лондон, Сингапур) устанавливаются биржевые

котировки. Значит, для того, чтобы российская нефть была

конкурентоспособной на рынке, цена ее производства должна

вписываться в расчетную цену FOB, определяемую по формуле встречной

цены.

Исходя из вышеизложенного, можно говорить об объективном

характере сегодняшнего ценообразования, которое происходит на

мировом рынке нефти, - в отличие от первых трех представленных в

таблице этапов, когда субъектами ценообразования были компании

Международного нефтяного картеля (первый и второй этапы) или страны

ОПЕК (третий этап). Примечание:

- Ц CIF - цена CIF (у потребителя);

- Ц FOB/МЗ - цена FOB (у поставщика) в районе

Мексиканского залива;

- Ф ф/МЗ - фрахтовые ставки на фиктивную доставку нефти

из района Мексиканского залива потребителям;

- Ф р/МЗ, Ф р/ПЗ - фрахтовые ставки на реальную доставку

нефти из районов Мексиканского и Персидского заливов потребителям;

- Ц FOB/ОПЕК-ооц - официальные отпускные цены

FOB стран ОПЕК;

- Ф р/ОПЕК - фрахтовые ставки на реальную доставку нефти

из государств ОПЕК потребителям;

- Ц FOB (встр.) - цена FOB, рассчитанная по

формуле «встречной» цены (цена CIF минус затраты, связанные с

транспортировкой);

- Ц CIF/бирж. - устанавливаемая на бирже цена

CIF (у потребителя);

- Ф р - фрахтовые ставки на реальную доставку нефти

потребителям из районов ее добычи.

Примечания к рис. 1 и 2

- Ц FOB МЗ - цена нефти FOB

побережье Мексиканского залива США;

- Ф ЗЕ МЗ , Ф Я

МЗ - действующие фрахтовые ставки от

побережья Мексиканского залива США до портов Западной Европы и

Японии соответственно;

- И FOB ПЗ - издержки добычи нефти

FOB побережье Персидского залива;

- Ф ЗЕ ПЗ , Ф Я

ПЗ - стоимость доставки нефти от побережья

Персидского залива до портов Западной Европы и Японии

соответственно;

- Ц СIF ЗЕ , Ц СIF

Я - цена нефти SIF порты Западной Европы и

Японии соответственно;

- И СIF ЗЕ , И СIF

Я - фактические затраты на добычу и доставку

нефти от побережья Персидского залива до портов Западной Европы и

Японии соответственно;

- DП, DПЗЕ, DПЯ -

сверхприбыль компаний МНК, в том числе при поставках в

Западную Европу и Японию соответственно.

* Продолжение серии статей. Начало см. в №№ 4 и

7 за 2000 г.

(Продолжение следует)

|